法人プラチナカードおすすめ6選!社長や経営者に!厳選ランキングやブラックカードとの違いを解説

Check!

- 法人プラチナカードのおすすめランキング|接待や会食で自慢できるプラチナカードは?

- 社長や経営者におすすめ!法人プラチナカードの選び方

- かっこいいだけじゃない法人プラチナカードのメリット・デメリット

法人カードを作るときに意識するのがステータス性。ステータス性を重要視するなら、おすすめなのが法人プラチナカードです。しかし実際ゴールドカードやブラックカードと何が違うのか詳しく知らない方も多いはず。本記事ではおすすめカードを紹介するだけでなく、法人プラチナカードについて徹底解説しています。

目次

開く

閉じる

開く

閉じる

三井住友トラストクラブ株式会社

【PR】ダイナースクラブ ビジネスカード

GOOD

ここがおすすめ!

- 追加カード2枚まで年会費無料、3,4枚目もカード維持手数料5,500円で利用できる

- 2名以上の予約で1名分無料になるレストランサービスはダイナースの「エグゼクティブ ダイニング」が店舗数NO.1!

- 無料のコンパニオンカードでMastercard加盟店でも利用可能

- プライオリティパスラウンジが年間10回無料(家族カードも同様)

- 自動付帯の海外旅行保険を含め保険が充実

- 高いステータス性を誇るカードながら、今なら27,500円の年会費が初年度無料!さらに条件達成で20,000ポイントプレゼント!※詳細は公式サイト参照

- 会計ソフトの業界シェアNO.1「freee」の有料プランが通常より2ヵ月分お得!

MORE

ここが少し気になる…

- 会食が多くない場合メリットを活かしきれない

- 27歳以上でないと発行できない

法人プラチナカードのおすすめ6選!社長や経営者にも

ここでは数ある法人カードの中からおすすめの法人プラチナカードを厳選して紹介します。初年度年会費無料で利用できるプラチナカードやポイント還元率の高いカードも紹介するので、ぜひ参考にしてください。

本記事のカード選定基準

100種類以上の法人カード・ビジネスカードを当社の編集チームが徹底比較!

- 年会費

- ポイント還元率

- 追加カードやETCカードの有無/年会費/発行可能枚数

- 付帯保険

- その他サービス

各カードのスペックに加えて口コミや評判などから総合的に判断しました。

圧倒的なステータスを示すなら「アメリカン・エキスプレス・ビジネス・プラチナ・カード」

アメリカン・エキスプレス・インターナショナル・インコーポレイテッド

アメリカン・エキスプレス・ビジネス・プラチナ・カード

アメリカン・エキスプレス・インターナショナル・インコーポレイテッド

アメリカン・エキスプレス・ビジネス・プラチナ・カード

高額な年会費も払える、圧倒的なステータス性を手に入れたい方におすすめ

【新規入会特典】最大200,000ポイント*付与

*利用額に応じた通常加算ポイントを含む

主要スペックとカード発行フロー

GOOD

ここがおすすめ!

- 誰もが憧れるアメックスのプラチナカード

- 専任コンサルタントのサービスを受けることが可能

- 空港で専用ラウンジを利用することができる

- 対象ホテルグループの上級会員プログラムに無条件で登録可能

- シェアオフィスやコワーキングスペースの自由席を利用できる(登録制)

- 追加カードが4枚まで無料

MORE

ここが少し気になる…

- 年会費が165,000円と非常に高い

アメックス法人カードの比較記事はこちら

アメックス法人カードを徹底比較!年会費やメリット・審査基準や必要書類も解説

法人カードを作るとき、カードブランドに悩む企業も多いですよね。知名度のあるカードブランドのひとつであるアメックスも、法人カードを発行しています。今回は法人カードを検討している企業向けに、アメックスがどんなカードブランドなのか、法人カードはどのような特徴があるのか、本記事で徹底解説します。

コスパよくプラチナカードを持つなら「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」

クレディセゾン

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード

クレディセゾン

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®︎・カード

初年度年会費無料!低価格で質の高いコンシェルジュサービスを受けたい方に

GOOD

ここがおすすめ!

- 年会費22,000円でプラチナカードを持てる

- マイルの還元率が高い

- 空港ラウンジを無料で使えるプライオリティ・パスに無料で登録できる

- 充実した保険が受けられる

MORE

ここが少し気になる…

- ステータス性を強く気にする場合、そこまでステータスが高くない

スペック詳細とカード発行フロー

※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。

アメックス法人カードの比較記事はこちら

アメックス法人カードを徹底比較!年会費やメリット・審査基準や必要書類も解説

法人カードを作るとき、カードブランドに悩む企業も多いですよね。知名度のあるカードブランドのひとつであるアメックスも、法人カードを発行しています。今回は法人カードを検討している企業向けに、アメックスがどんなカードブランドなのか、法人カードはどのような特徴があるのか、本記事で徹底解説します。

個人名義の口座でも発行可能「apollostation PLATINUM BUSINESS」

出光クレジット株式会社

apollostation PLATINUM BUSINESS

出光クレジット株式会社

apollostation PLATINUM BUSINESS

税金の支払いや広告費など、ビジネスシーンにあわせて柔軟に限度額を設定したい方

【新規入会特典】10,000円相当のポイントプレゼント

主要スペックとカード発行フロー

GOOD

ここがおすすめ!

- 審査のもと、希望の利用額で使用可能なため、大きな支払いにも対応可能

- 法人名義・個人名義のどちらの口座も設定でき、従業員またはご家族分のカードを9枚まで発行

- ネットワーク管理や情報セキュリティなど、万が一のサイバー保険が充実

MORE

ここが少し気になる…

- キャッシング金利が最大18%と高め

- 次年度の年会費無料に年間300万のショッピング利用が必要

ETCカードの複数発行なら「JCBプラチナ法人カード」

JCB

【PR】JCBプラチナ法人カード

GOOD

ここがおすすめ!

- ETC利用のみのETCスルーカードNが年会費無料で複数枚発行できる

- 遅延時の客室料や食事代、手荷物の遅延・紛失時に補償が受けられる(利用付帯)

- 【キャンペーン】使用者カードの申し込み・参加登録で、3,000円/1名のJCBギフトカードをプレゼント(使用者カード申込期間:2024年4月1日(月)~2025年3月31日(月) キャンペーン参加登録期間:2024年4月1日(月)~2025年4月30日(水))

MORE

ここが少し気になる…

- 利用額に応じた年会費の割引がない

- 追加カードの年会費が6,600円(税込)/1名とやや高め

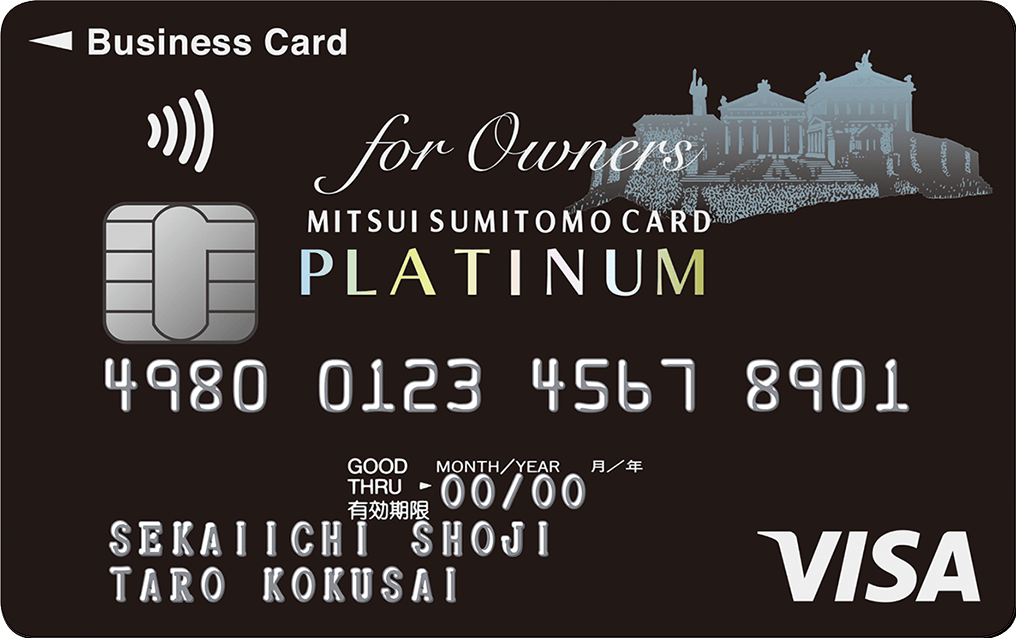

支払い日が2通りから選べる「三井住友ビジネスカード for Owners プラチナカード」

三井住友カード

三井住友ビジネスプラチナカード for Owners

GOOD

ここがおすすめ!

- 国内外を問わず保険が充実している

- 締め日・支払日を2パターンから選択できる

- 空港ラウンジを無料で使えるプライオリティ・パスに無料で登録できる

MORE

ここが少し気になる…

- 30歳以上でないと発行できない

- 年会費が55,000円(税込)と高く、割引などもない

- ポイント還元率が高くない

業界最安水準の年会費でお得に使える「UCプラチナカード」

ユーシーカード株式会社

UCプラチナカード

GOOD

ここがおすすめ!

- 業界最安水準の年会費16,500円(税込)でプラチナカードが手に入る

- ポイント還元率最大1.0%でお得にポイントを貯められる

- 自動付帯の海外・国内旅行保険を含め保険が充実

- UCプラチナゴルフ(楽天SGC)やコンシェルジュセンターなどプラチナならではの付帯特典

- 3ヶ月ごとの利用金額に応じてポイントボーナス付与

MORE

ここが少し気になる…

- 国際ブランドはVisaのみ

- マイル還元率が低い

【一覧表】おすすめ法人プラチナカード

| 年会費 | 追加カード 年会費 | ポイント還元率 | ||

|  ¥165,000 |  年会費無料 +3枚まで |  0.30% | |

|  初年度無料 |  ¥3,300/枚 +9枚まで |  0.5%〜1.0% | |

|  ¥22,000 |  ¥3,300/枚 |  0.8%〜1.0% | |

|  ¥33,000 |  ¥6,600/枚 |  0.5%〜10.0%* | |

|  ¥55,000 |  ¥5,500/枚 |  0.50% | |

|  ¥16,500 |  ¥3,300/枚 |  〜1.0% |

※最大還元率はJCB PREMOに交換した場合

公式サイトはこちら

ステータスが高い法人カードおすすめ7選!ステータスの必要性や最強カードも紹介

クレジットカードにステータスがあるのをご存じの方も多いはず。ステータスを重視して法人カードを選びたい企業向けに、おすすめのカードや最強カードを紹介します。実際にステータスが高いカードを持っているとどんなことが得なのか、メリットや必要性なども徹底解説します。

【2025年最新】おすすめの最強法人カード・ビジネスカード19選を比較|人気の高還元率カードや選び方を紹介

失敗せずに最強の法人カード・ビジネスカードを選びたい。けれど、気にすべきことが多すぎてよくわからない。そんな経営者や経理担当者の方も多いと思います。本記事では、重視したいことに観点を絞りわかりやすく解説しています。中小企業や個人事業主の方は必見です。

法人プラチナカードと他のカードはどう違う?|ブラックカードとの違い

クレジットカードのステータスは、一般・ゴールド・プラチナ・ブラックの4段階構成をとっている一方、法人カードは一般・ゴールド・プラチナの3ランクであることがほとんどです。法人カードの場合、個人クレジットカードのブラックカードがプラチナカードに相当します。

法人カードの中で最もハイランクのプラチナカードは、年会費に応じた特典はもちろん、持っているだけでもステータス性を表せるのが特徴です。カードのデザイン性自体も優れたものが多く、会食や接待で見られても恥ずかしくない、かっこいい法人カードをお探しの社長や経営者の方におすすめです。

【法人カードのステータスごとスペック比較表】

| 一般 | ゴールド | プラチナ | |

|---|---|---|---|

| 年会費 | 無料~3,000円 | 10,000~30,000円 | 20,000~100,000円 |

| 主な対象 | カード支払い用にとりあえず1枚発行したい企業 | 国内外の出張機会がある社員用に複数枚カードを発行したい企業 | ・法人税の支払いなど、高額な支払いをしたい企業 ・複数部署の支払いを一元化したい企業 |

| 特徴 | ・申し込み資格の幅が広い ・特定のサービスを利用すると割引やポイント還元率が上昇する | 一般カードのサービスにプラスして、空港ラウンジ利用や交通機関予約のサービスが受けられる | ・予約代行などの専属コンシェルジュがつく ・付帯保険の額が大きい(最大1億円) |

法人プラチナカードを使うメリット

ここでは3ランクの法人カードの中から高額な年会費を払ってでも、プラチナカードを選ぶメリットを詳しく解説します。

信用性を映し出すステータスの高さ

前述したように、与信審査が関わる法人カードのステータス性は、ビジネスにおいて取引先からの信用に繋がるものです。会食や接待が多い企業は取引先に法人カードを見せる場面があり、取引先にクレジットカードのステータス性が評価されます。

接待のときに年会費無料や格安の法人カードを出してしまうと、値踏みをされたり信頼に繋がらなくなってしまいます。信用性をあげるためにも、ステータスの高い法人プラチナカードを持つ事は大きなメリットです。

余裕を持てる限度額で機会損失を防ぐ

法人プラチナカードは、一般カードやゴールドカードよりも限度額を高く設定できます。与信審査次第であるものの、法人プラチナカードは1,000万円以上の限度額が利用できるカードがあります。限度額に余裕があるカードを利用できれば、大きな資金が必要になったときにも対応できて機会損失を防げます。

また、支払う金額が大きいからこそ法人プラチナカードを使うことで、ポイントやマイルなどの還元額も大きくなりお得です。特典も損をしないように法人プラチナカードを利用してください。

「コンシェルジュサービス」はプラチナならでは

法人プラチナカードには、一般カードやゴールドカードにはない付帯サービスが充実しています。そのひとつが「コンシェルジュサービス」です。

コンシェルジュサービスでは、電話一本で航空券・ホテル・レストランの予約を代行してくれて、24時間365日対応可能です。ホテルやレストランはリサーチもコンシェルジュがしてくれるので、経営者にとってはかなりの時間節約になります。

コンシェルジュが予約代行してくれる主なサービスは以下になります。

- 新幹線

- 飛行機

- ホテル

- レストラン

- 催し物会場

- コンサートチケット

カードによっては、電話以外にもメールやチャットで予約依頼ができます。コンシェルジュサービスが法人プラチナカードの大きなメリットなので、サービス内容や利用方法をしっかりと確認して活用していきましょう。

プラチナカードならではのかっこいいデザイン性|接待や会食に

ステータス性は特典内容はもちろん、カードそのもののデザイン性に優れているのもプラチナカードの大きなメリットです。その名の通り、白っぽさのあるシルバーカラーのプラチナカラーのものやブラックカラーが多く、重厚感のあるスタリッシュなかっこいいデザイン性も人気の秘訣です。

また、アメックスのビジネスプラチナやラグジュアリーカードの「Mastercard® Titanium Card™」は、メタル製のカードとなっており、より所有欲を高めてくれます。会食や接待で人目に触れる機会が多い方にはおすすめの、自慢できる法人カードです。

おすすめの法人プラチナカード5枚を比較【じっくり選びたい方向け】法人プラチナカードの選び方

法人プラチナカードの年会費は決して安いとは言えないので、じっくり選びたいものですよね。法人プラチナカードを選ぶときに重要視すべきポイントを解説します。

ステータス性で選ぶ

法人カードにおけるステータス性は、接待・会食で信頼を得られるアイテムになります。これは法人プラチナカードを持つためには与信審査が必要なため、プラチナカードを作れるほどの信用性があるとアピールできるためです。

なかでもアメリカン・エキスプレスは、アメックスカードとも呼ばれ、ステータス性の高い国際ブランドとして一度は耳にしたことがある方も多いでしょう。年会費が10万円を超えるビジネスプラチナは、2019年4月以前ではインビテーション(招待制)でなければ発行できないものでしたが、現在は通常の個人審査で発行できます。

限度額で選ぶ

法人プラチナカードは会社の経費を支払うためにある以上、限度額は重要ポイントです。限度額が低いと、いざというときに支払いに使えず機会損失してしまう可能性もあります。法人プラチナカードは、審査の結果次第では限度額1,000万円以上で利用でき、高額な税金支払いにも対応できます。

初めて法人カードを作る場合は、顧客情報がないため限度額が低めに設定されるカードがあれば、一方で利用限度額の下限が決められてるカードもあります。初めから一定の限度額を獲得したい方は、限度額に下限がある法人プラチナカードを選ぶといいでしょう。

維持費で選ぶ

クレジットカードのステータス性を重視しても、維持費が高ければ継続して使い続けるのが難しくなります。まずは自社が法人カードにどの程度の予算をかけられるか、どの程度法人カードでの支払いが発生するか算出してください。

社員用・役員用の追加カードを作る場合やETCカードを発行する場合は、1枚ずつ年会費がかかる法人カードもあります。親カードと、発行したい枚数の追加カード分を合わせた年会費が、予算内に収まっているカードを選びましょう。

付帯サービスの充実度で選ぶ

法人プラチナカードを使うからには、付帯サービスを最大まで活用しなくてはもったいないです。付帯サービスは大きく分けて国内に特化しているか海外に特化しているかに分かれます。

国内に特化している法人カードであれば、旅館やアミューズメント施設など国内施設の優待が受けられる、福利厚生サービスが多いです。国内出張が多い企業であれば、年会費以上の特典を受けられます。

海外に特化している法人カードは、空港のVIPラウンジサービス「プライオリティ・パス」が無料利用できたり、海外出張中に手厚いサポートの旅行保険が使えます。さらには海外にいても日本語のサポートが無料で受けられるサービスもあります。

自社が、国内出張が多いのか海外出張が多いのかで付帯サービスの充実度をチェックすると、会社に合った法人プラチナカードを見つけられるでしょう。

還元される内容・還元率で選ぶ

法人プラチナカードに限らず、クレジットカードの利用金額に応じて発行元独自のポイントやマイルが還元される特典があります。還元内容や還元率はクレジットカードに応じて変わるので、自社が活用できる内容であるかが重要です。

マイルが貯まるカードであれば、航空券との交換や座席のアップグレードに利用できるため、飛行機を利用する企業は経費削減や従業員へも還元できます。

ポイントが貯まるカードは、そのポイントを支払いに当てたり商品と交換できたりします。ポイントでも経費削減に役立てられるので、貯まったポイントがどう使えるのかを事前に確認しておく必要があります。

法人プラチナカードにはデメリットも

法人プラチナカードの利点を中心に解説しましたが、デメリットもいくつかあります。法人プラチナカードを作るにあたって、デメリットもしっかりと把握しておきましょう。

年会費が高いカードが多い

法人プラチナカードの一番のデメリットとも言えるのが、年会費です。ステータス性の高い法人プラチナカードは、付帯サービスも充実しておりそれなりの年会費がかかります。相場としては、冒頭で解説したように20,000〜100,000円ほどになります。

法人プラチナカードの審査が通るほどの事業実績があれば年会費を支払っていくことは難しいことではない会社がほとんどでしょう。しかし長期利用で維持費を見たとき、毎年これだけの年会費がかかるとなると、ステータス性だけ重視していては維持が難しい場合もあります。

ビジネスをするうえでのステータス性と信用性を得られるアイテムではありますが、自社に合ったレベルの法人カードを持つことはとても大事なポイントです。

プラチナカードとゴールドカードを比較

プラチナカードよりもステータスが下がるゴールドカードは、年会費も安くなります。年会費が安くなるとサービス内容はどのように変わるのか、プラチナカードとゴールドカードを具体的に比較してみましょう。

| プラチナカード | ゴールドカード | |

|---|---|---|

| 年会費の相場 | 20,000~100,000円 | 10,000~30,000円 |

| ポイント・マイルの還元率 | プラチナカード > ゴールドカード | |

| 利用限度額 | プラチナカード > ゴールドカード | |

| コンシェルジュサービス | あり | なし |

| 付帯保険 | ・旅行傷害保険・航空機遅延保険・ショッピング保険・個人賠償責任保険・オフィス用品の保険・ゴルフ保険 など | ・旅行傷害保険・航空機遅延保険・ショッピング保険 など |

年会費が高いプラチナカードは、ゴールドカードよりも付帯サービスが充実しているのが分かります。しかし、必要のないサービスを付けてまで高い年会費を支払う必要はありません。ステータス性を重視しつつも、付帯サービスも併せて法人カードの検討材料にしましょう。

審査が厳しい

法人プラチナカードは、そのステータスの高さから一般カードやゴールドカードよりも与信審査も厳しくなります。審査内容や条件は基本的に公開されていませんが、申し込み条件はカードごとに定められており公表されています。

とくに申し込み条件に「満30歳以上」などという年齢制限を設けているカード会社が多いため、審査の基準が高くなることが予想できます。さらに会社の設立年数や事業実績の審査も審査内容に含まれます。

法人プラチナカードの審査で注意しておきたい点が、代表者が過去に延滞や債務整理など信用情報にマイナスがあるかです。信用情報にマイナスがあると、審査が通りにくくなります。クレジットカードのステータス性に関係なく、日頃からカード管理には注意しておきましょう。

審査が心配なら「個人与信型」をチェック

法人での与信審査に不安のある企業は、個人与信型の法人カードでプラチナカードを申し込む方法があります。個人与信型であれば、法人の代表者や個人事業主の個人与信で審査が行われます。そのため法人設立直後などで事業実績に自信がなくても、比較的審査が通りやすいと言われています。

個人与信型の法人カードを申し込んでも、引き落としの口座は法人名義でも問題ありません。法人与信の法人カードと同様に使えるため、「個人与信型」もチェックしておきましょう。

おすすめの法人プラチナカード5枚を比較社長や役員も使うならビジネスでの信用に繋がる法人プラチナカードがおすすめ

法人カードを持つなら、誰もが一度は憧れる「法人プラチナカード」。ステータス性のある法人プラチナカードは、ビジネスにおいては持っているだけで信用性にも繋がるアイテムです。年会費や付帯サービスはカードによってさまざまなので、自社に合った法人プラチナカードを選びそのサービスを十分に活用していきましょう。