正しい給与計算のやり方を解説|初心者必見の給与計算の主な流れも

Check!

- 給与は、各種手当を含む総支給額から社会保険料などの控除額を引くことで計算できる

- 給与計算する際は、賃金支払いの5原則や各都道府県のルールを守る必要がある

給与計算は企業にとって重要な業務の1つです。しかし、初心者にとっては複雑で難しい手順も多く、計算には正しい知識が必要です。本記事では、月給や基本給・手当・各種保険料の算出方法など、給与計算の正しいやり方や注意点を解説します。

おすすめ記事

GOOD

ここがおすすめ!

- 最大3ヶ月無料でじっくり試せる

- 給与/年末調整の計算が自動でラクラク

- 従業員との面倒な書類のやり取りがオンラインで完結

- Web明細配信を利用された方全員にプラン半額相当がもらえるキャンペーンを実施中

MORE

ここが少し気になる…

- 電話でのサポートや労務に関する相談はベーシックプラスプランのみ

給与計算のやり方

給与計算とは、各企業の従業員に支払う給与を計算する業務です。各会社の労働契約の根幹となるもので、ミスは許されない厳しい業務です。業務の遂行には特別な資格は必要ありませんが、労働基準法・社会保険や税金の仕組みなどの知識が必要になります。

給与計算のやり方は複雑で初心者には難しい部分もありますが、本記事ではできる限り初心者の方にもわかりやすく、給与計算の仕方と注意ポイントを解説していきます。

\気になる項目をクリックで詳細へジャンプ/

総支給額の算出

| 総支給額 = 基本給 + 時間外手当 + 各種手当 |

総支給額は「基本給+時間外手当+各種手当」で計算できます。ここでは総支給額を算出するための、基本給・時間外手当・各種手当について詳しく解説します。

1-1. 基本給の集計

| 法定時間内残業 | 割増率 |

|---|---|

| 会社で定められた労働時間は超えているが、労働基準法で定められた 法定労働時間は超えない残業(1日8時間・週40時間以内) | 割増なし |

| 法定時間外残業 | 割増率 |

|---|---|

| 労働基準法で定められた法定労働時間を超えている残業 1日8時間・週40時間を超えた労働時間 | 25%以上 |

| 労働基準法で定められた法定労働時間を超えている残業 1ヶ月60時間を超える分の労働時間 | 50%以上 |

基本給は、昇給や減給がなければ、基本的に毎月同額ですので、前月の基本給を転記して構いません。しかし、昇給・減給があった場合や、先月の基本給が日割計算だった場合には、注意が必要です。

ただし、欠勤や遅刻・早退がある場合は、課税処理の前に基本給からその分を控除します。したがって、給与計算の前に、タイムカードや出勤簿などの情報から、従業員の1ヶ月分の労働時間を集計します。出勤していなくても年休は有給ですので、確認が必要です。

労働時間を集計する際に、残業時間数も算出していきます。残業には法定時間内残業と法定時間外残業があり、法定内残業には労働基準法上割増賃金の支払義務はありません。しかし、会社によっては支給している所もあるので、就業規則などの確認が必要です。

法定時間外残業は、週40時間を超えた場合で25%以上の割増賃金の支払が法で定められています。また、2023年4月1日からは、中小企業にも1ヶ月60時間を超える分の時間外労働には 50%以上の割増賃金の支払義務が課せられています。

| 内容 | 割増率 | |

|---|---|---|

| 法定休日労働 | 労働基準法35条で規定されている休日の労働 | 35%以上 |

| 法定外休日労働 | 法定休日以外に労使間で取り決めた休日の労働 | 割増なし |

休日に労働した場合でも割増賃金の支払が必要な場合と、必要でない場合があります。労働基準法35条では、少なくとも週1回の休日を与えることを規定しています。ただし、4週間の間に4日以上の休日がある場合には、この週休1日原則は適用されません。

この、労働基準法35条で規定されている休日の労働が法定休日労働で、35%以上の割増賃金を支払わなければなりません。それに対し、法定外休日の労働には法定時間内であれば割増賃金の支払義務はありません。

法定外休日とは、労使間で取り決められた法定休日以外の休日です。たとえば、1日8時間労働で5日間働いて、週の2日間を休日にする場合は1日が法定休日で、もう1日は法定外休日となります。どちらを法定休日にするかは、それぞれの会社の規程で定められています。

1-2. 時間外手当の計算

| 時間外手当 = 時間外労働時間 × 1時間あたりの賃金 × 割増率 |

時間外手当は「時間外労働時間 × 1時間あたりの賃金 × 割増率」で計算でき、言葉の意味はおおむね下の表のようになっています。

| 計算式の基準 | 内容 |

|---|---|

| 時間外労働時間 | 残業・休日労働・深夜労働をした時間 |

| 1時間あたりの賃金 | 基本給に一部を除いた各種手当を加えた賃金額の1時間分の賃金 |

| 割増率 | 通常の賃金の上乗せ割合 |

計算式の中の「時間外労働時間」は、下記のように、割増額が法で定められています。2023年4月1日から中小企業も、月60時間を超える割増率が大企業と同じ取り扱いになっていますので、注意してください。

| 内容 | 割増率 |

|---|---|

| 法定時間内残業 | 割増なし |

| 法定時間外残業 | 25%以上 |

| 深夜労働(午後10字から翌日午前5字の間) | 25%以上 |

| 法定休日労働 | 35%以上 |

| 法定時間外残業で60時間を超えた部分 | 50%以上 |

計算式の中の「1時間あたりの賃金」は基礎賃金とも呼ばれる賃金です。基本給に一部を除いた各種手当を加えた賃金額を、1ヶ月の所定労働時間で割ることで算出されます。

参考:月60時間を超える時間外労働の割増賃金率が引き上げられます|厚生労働省

参考:割増賃金の基礎となる賃金とは?|厚生労働省・都道府県労働局・労働基準監督署

1-3. 各種手当の計算

手当には労働基準法で定められた手当と、会社独自の手当があります。法で定められた手当は、時間外手当・休日手当・深夜手当です。会社が独自で定めた手当は、企業によってさまざまで、家族手当・通勤手当・役職手当・住宅手当・出張手当などがそれに当たります。

各種手当も課税対象となりますが、以下の場合は非課税となります。混同しないように要確認が必要です。

| 非課税の手当 | 内容 |

|---|---|

| 15万円以下の通勤手当 | 合理的な通勤方法の場合 |

| 出張手当や転勤手当 | 必要と認められる交通費・宿泊費・日当 |

| 4,000円までの宿直や日直の手当 | 食事が提供された場合はその代金を引いた金額 |

なお、自動車や自転車などの交通用具を使用している人に支給する通勤手当の非課税限度額は、通勤距離によって定められています。

控除額の算出

| 控除額 = 住民税 + 社会保険料 + 源泉所得税 + その他控除 |

源泉所得税や社会保険料などは本来従業員が自ら申告して納めるものですが、日本では従業員の代わりに企業が給与から相当額を控除して納める仕組みを取っています。したがって、従業員の手取りは控除額を引いた金額となります。

控除額は「住民税+社会保険料+源泉所得税+その他控除」で算出します。ここでは、それぞれの控除について解説します。

2-1. 住民税の計算

住民税とは、都道府県民税と市区町村民税を合わせた税金で、前年の1月1日〜12月31日までの所得に応じて各自治体に納める税金です。多くの会社では、毎月の給与から差し引いて会社が納付する特別徴収を行っています。

転職や退職する従業員の場合は注意が必要で、元の会社が記入した「給与支払報告・特別徴収に係る給与所得者異動届出書」が必要です。元会社に発行してもらった届出書に、自社で必要事項を記入し、各自治体に提出すると、引き続き特別徴収ができるようになります。

しかし、元の会社と自社との間に、会社に属していない期間がある転職者は、転職者の退職月で手続きが変わるので、注意が必要です。各従業員の納付額は、毎年5月頃に会社宛てに通知書が届き、6月分の給与から翌年の5月分の給与で控除し納税します。

2-2. 社会保険料の計算

| 社会保険料 = 健康保険料 + 厚生年金保険料 + 雇用保険料 |

| 種類 | 計算方法 |

|---|---|

| 健康保険料 | 標準報酬月額 × 健康保険料率(毎年3月に改訂) |

| 厚生年金保険料 | 標準報酬月額 × 18.300% (従業員が負担する厚生年金保険料 = 標準報酬月額 × 18.300% ÷ 2) |

| 介護保険料 | 標準報酬月額 × 介護保険料率(加入保険や自治体で異なる) |

| 雇用保険料 | 毎月の総支給額 × 従業員負担分の雇用保険料率 |

給与計算で主に扱う社会保険料は、健康保険料・厚生年金保険料・雇用保険料の3つを合算したものです。

毎年9月頃に日本年金機構から通知される「社会保険料納入告知書」をもとに、健康保険料・厚生年金保険料を控除します。

雇用保険料は「給与額 × 雇用保険料率」で算出しますが、雇用保険料率は毎年変更するので注意しましょう。それぞれの算出方法についても簡単に解説していきます。

健康保険料・厚生年金保険料・介護保険料を算出する基本となる「標準報酬月額」は、各種手当を含んだ4〜6月報酬額の平均(標準金額)をそれぞれの「保険料額表」の等級にあてはめて確定します。保険ごとに標準報酬月額が変わるので注意が必要です。

保険料額表には、保険料率や従業員と会社の負担割合や負担金額も記されています。保険料率は変更があるので、常に最新のものを使わなくてはいけません。また、厚生年金保険の保険料率は18.300%で2017年の10月納付分から固定されています。

健康保険には、協会けんぽと呼ばれる「全国健康保険協会」と「健康保険組合」の2種類があり、協会けんぽは都道府県ごとに料率などが異なり、該当の自治体の保険料額表を見る必要があります。

介護保険の控除は40〜64歳までの第2号被保険者に行います。保険料は健康保険料に含めた一括徴収なので、両方の保険料率を加えて一度で計算を行います。介護保険料率は毎年3月に改定されるので、注意を要します。

雇用保険の保険料率は毎年厚生労働省から業種別に発表されるので、必ず確認し4月1日から適用します。また、事業主と労働者の両者で負担しますが、その負担割合は事業主の方が大きくなっています。その割合も発表内容に含まれています。

また、雇用保険の「毎月の総支給額」は残業手当や各種手当を含んだ賃金で、通勤手当も含まれます。したがって、手当額の違いで毎月の総支給額が変わるので、毎月計算する必要があります。

2-3. 源泉所得税の計算

源泉所得税は、会社が従業員に代わって国に納める場合の呼び方で、所得税は支払者本人が自ら確定申告して国に納める場合の呼び方です。

確定申告を行う個人事業主などの場合は「課税所得金額 × 税率 -控除額」で計算できますが、一般的な月額制で働く従業員の場合は、国税庁の「給与所得の源泉徴収税額表」を使用します。

まず、残業手当・各種手当なども含む支給額が課税支給額になります。課税支給額には非課税通勤手当は含みません。

そして、課税支給額から社会保険料を差し引いた金額を、国税庁の給与所得の源泉徴収税額表の甲欄に照らして、源泉所得税額を決定します。税法上、従業員は「給与所得者の扶養控除等申告書」を提出するので、ほとんどの従業員は甲欄で構いません。

2-4. その他の控除の計算

その他にも、労使協定などで定められた控除項目もあります。たとえば、社員会費や昼食代・団体保険料・社宅利用費など、会社によって控除項目は異なります。したがって、会社の規程に合わせた金額を控除します。

差引支給額の算出

| 差引支給額(手取り額) = 総支給額 - 控除合計額 |

差引支給額(手取り額)は「総支給額-控除合計額」で算出でき、実際に従業員の口座に振り込み金額、または手渡しの金額となります。

給与計算を行う上での注意点

給与計算では誤りがあってはなりません。ここでは、特に初心者の方が給与計算する際に、注意したいポイントを6つ紹介します。

\気になる項目をクリックで詳細へジャンプ/

給与計算で注意したいポイント

賃金支払の5原則を守る

給与の支給では、賃金支払の5原則を守らなければなりません。賃金支払の5原則とは、労働基準法第24条で定められているもので、通貨で・直接労働者に・全額を・毎月1回以上・一定の期日を定めて支給するの5つの事項です。

5原則にも認められた例外もあります。たとえば通貨払いの場合は、口座振込・通勤手当の現物支給など、直接払いでは使者(妻など)への支払なども認められています。5原則に違反した場合は、労働基準法24条違反で罰金刑が科される恐れがあります。

参考:賃金の支払方法に関する法律上の定めについて教えて下さい。|厚生労働省

都道府県ごとのルールに則る

都道府県ごとに労働者の最低賃金が定められています。会社は常に従業員が所属する会社や事業所の所在地の最低賃金を下回らないようにしなくてはなりません。都道府県をまたがる支所や事業所のある会社では、各都道府県で給与ルールが変わります。

最低賃金は定期的に見直され、改定された場合も常に新しい情報を反映させなければなりません。最低賃金を下回ると最低賃金法や労働基準法違反で罰金刑が科される恐れがあります。

参考:令和5年度地域別最低賃金額改定の目安について|厚生労働省

従業員情報・勤怠情報を適切に管理する

給与計算担当者は、給与計算のために手に入れた従業員情報や勤怠情報などを適切に管理しなくてはなりません。保管の必要なデータや個人情報も多く、紛失などがあってはなりません。また、求めに応じてすぐに提示できるようにしておくことも大切です。

情報漏えいに注意

給与情報及び給与計算に必要な従業員情報は極めてプライベートな個人情報です。それらの情報漏えいは、会社の信用を一気に失い、会社にとって大きな損失となります。また、個人情報保護法違反で訴えられるリスクもあります。情報漏えいには細心の注意が必要です。

計算ミスに注意

給与計算のミスは、所得税や社会保険料の計算にも影響します。もし、少ない納税額で申告してしまうと、追徴課税を請求される可能性があり、無駄なコストと労力が必要となります。また、税務調査の対象となる場合もあり、さらに大きな負担となります。

記録の保存が必要

使用者は、給与の支払状況や勤務時間を記録した賃金台帳を作成しなくてなりません。保存期間は、労働基準法第109条と労働基準法施行規則第56条で5年間と定められています。賃金台帳のほかにも、労働者名簿・出勤簿も5年間の保存義務があります。

会社によっては、賃金台帳と源泉徴収簿を兼ねている場合もあります。この場合、源泉徴収簿は7年間の保存が義務づけられています。したがって、賃金台帳も7年間保管することになります

参考:賃金台帳等の労働契約関係の書類の保管期間は何年ですか?|スタートアップ労働条件|厚生労働省

初めての給与計算にはソフトの導入がおすすめ

給与計算は、ここまで解説してきたように、さまざまな情報を基に細かな計算をしなくてはならず、手間と時間のかかる業務です。そこを、大幅に緩和してくれるのが給与計算ソフトで、初めて給与計算を行う方には大変便利なツールです。

特にクラウド型給与計算ソフトでは、法改正で料率や税率に変更があった場合に自動的に反映され、細かな知識がなくても比較的簡単に使えます。また、人事と兼ねたソフトであれば、給与や賞与の計算・明細書の発行のほかに勤怠管理・各種保険手続きなども行えます。

給与計算ソフトとは?機能やメリット・デメリット、選び方を解説

給与計算ソフトとは、給与計算の自動化や給与明細の発行などを行えるソフトです。業務の効率化や法改正にも対応できる利便性があります。本記事では、給与計算ソフトをよく知らない方のために、機能やメリット・デメリット、選び方を解説しています。

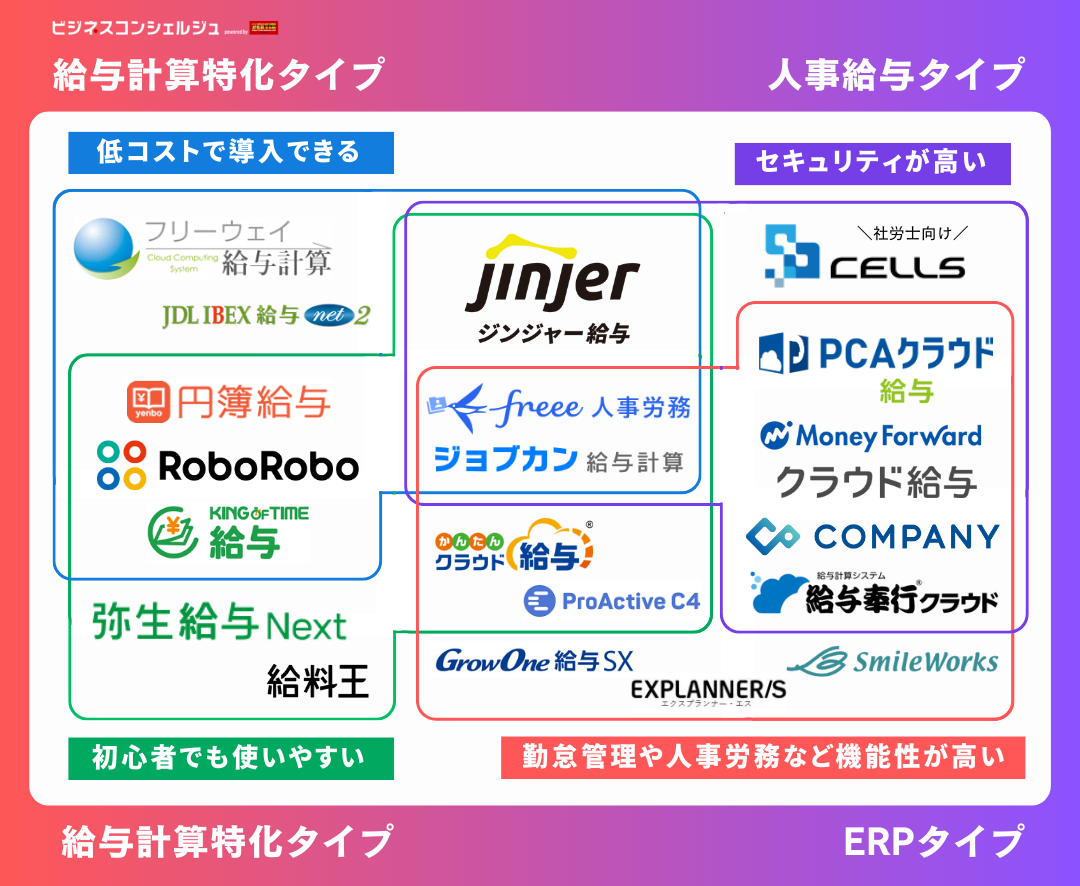

給与計算ソフトの選び方

給与計算ソフトを使えば専門知識のない初心者でも容易に給与計算ができますが、様々な製品があるため、導入時には自社に適したものを選ぶことが重要です。以下のようなポイントを確認し、要件を満たすものを選定しましょう。

- 対応可能な業務範囲

- 勤怠管理システムや会計ソフトと連携できるか

- ベンダーのサポートは充実しているか

給与計算ソフトには、基本の給与計算の他に社会保険手続きや年末調整に対応したものも多数あります。様々な雇用形態の従業員を抱えている場合は、煩雑になりがちなこれらの業務もカバーできるものがおすすめです。

また、操作に迷った時にベンダーがしっかりサポートしてくれるかも確認しておくと良いでしょう。特に、月末や年末にカスタマーサービスに繋がるかどうかは、チェックしておきたいポイントです。

給与計算ソフトとは、従業員の給与額の算出や手当・保険料などの計算を自動化できるソフトのことです。給与計算ソフトの導入を考えていても数が多くてどれを選べばいいか分からない企業もあるでしょう。本記事では、おすすめの給与計算ソフトとその選び方を解説しています。

徹底比較で分かったおすすめ給与計算ソフト10選

ここでは、数ある給与計算ソフトを比較して判明した、おすすめ給与計ソフト10選を紹介します。給与計算のタイプや目的別に紹介しているので、資料請求と合わせて是非活用してください。

・人事給与タイプおすすめ給与計算ソフト

・ERPタイプおすすめ給与計算ソフト

・給与計算特化タイプおすすめ給与計算ソフト

・社労士向け給与計算ソフト

・完全無料で使える給与計算ソフト

おすすめ給与計算ソフトをピックアップ!

| 低コストで導入できる 誰でも使いやすい給与計算ソフト |

| 勤怠から給与明細まで 労務業務をこれ1つで完結 |

人事給与タイプ|従業員数300名程度

導入から手厚くサポート|スマホアプリにも対応した「ジンジャー給与」

jinjer株式会社

ジンジャー給与

GOOD

ここがおすすめ!

- 給与や賞与明細・源泉徴収票などインターネット上で確認できペーパーレス化に

- 社会保険や労働保険・年末調整など年次業務にも対応

- シリーズ連携で人事情報から給与計算・各種社会保険の電子申請までジンジャーで完結

- 優れたUIで価格も安く気軽に導入しやすい

MORE

ここが少し気になる…

- 所得税や住民税率は手動で変更する必要がある

年末調整や勤怠管理など労務業務を1つで完結「freee人事労務」

フリー株式会社

freee人事労務

GOOD

ここがおすすめ!

- 従業員情報や給与計算などあらゆる人事労務情報がこれ1つで完結

- 国内シェアNo.1のAWSを採用し企業のデータを厳重に管理

- アラート機能でイレギュラーな業務の抜け漏れを防ぐ

- 既存業務の見直しや操作法のレクチャーなど専任担当が継続的にサポート

MORE

ここが少し気になる…

- freee会計と連携した際の画面切替が手間

\実際に使用してみたレビューはこちら/

【レビュー】freee人事労務を実際に登録して使ってみた【使い方解説】

数ある人事労務システムの中でそのサービスを使ったらいいかわからないという方も多くいると思います。そこで今回は「freee人事労務」の無料登録から使い方まで、利用経験ゼロの筆者が実況形式でお伝えします。

\比較記事はこちら/

機能の詳細や利用イメージは

「サービス詳細はこちら」をクリック

社労士監修!給与担当者のあったらいいなを実現した「ジョブカン給与」

業界トップクラスの連携機能で業務を管理「マネーフォワード クラウド給与」

株式会社マネーフォワード

マネーフォワード クラウド給与

GOOD

ここがおすすめ!

- 勤怠管理や労務管理・マネジメントシステムなど外部サービスとの幅広い連携

- 金融機関と連携でき、給与計算から振込までオンラインで完結

- Web給与明細発行で経費も手間も削減

- シンプルでわかりやすいモダンなUI

MORE

ここが少し気になる…

- 源泉徴収票や年末調整には対応していない(マネーフォワード クラウド年末調整を導入する必要がある)

- アラート機能がない

【少人数・中小企業向け】給与計算ソフトおすすめ9選|比較ポイントも

個人事業主や少人数・中小企業でも給与計算ソフトを導入することで、業務の効率化に繋がります。しかし、クラウド型やインストール型など種類が多く迷ってしまう場合も。本記事では、少人数や中小企業向け給与計算ソフトの選び方とともに、おすすめ9選を紹介します。

ERPタイプ|従業員数300名〜1,000名程度

大手ならではの複雑な給与計算や福利厚生にも対応「COMPANY」

株式会社Works Human Intelligence

COMPANY 給与計算

クラウドERPシステムで作業時間を大幅削減「スマイルワークス」

株式会社スマイルワークス

スマイルワークス

大企業向け給与計算システムのおすすめ4選|大手の人事給与にも

従業員数が多く、複雑な雇用形態や給与形態を採用している大企業の給与管理には、給与計算システムの導入が有効です。本記事では、大企業向け給与計算システムのおすすめ4選と合わせて、選び方やメリットを解説します。

給与計算特化タイプ|従業員数100名以下

自動計算で給与明細や年末調整の作成がらくらく「弥生給与Next」

GOOD

ここがおすすめ!

- 最大3ヶ月無料でじっくり試せる

- 給与/年末調整の計算が自動でラクラク

- 従業員との面倒な書類のやり取りがオンラインで完結

- Web明細配信を利用された方全員にプラン半額相当がもらえるキャンペーンを実施中

MORE

ここが少し気になる…

- 電話でのサポートや労務に関する相談はベーシックプラスプランのみ

充実のサポート体制で導入簡単!インストール型給与計算ソフト「給料王」

無料で使える給与計算ソフトおすすめ5選|個人事業主や少人数企業にも!

少人数の企業や個人事業主には、コストをかけずに利用できる無料の給与計算ソフトがおすすめです。本記事では無料で使える給与計算ソフトのおすすめ5選と合わせて、自動計算や勤怠管理処理などの機能も解説します。

社労士向け給与計算システム

社労士が作った社労士のための給与計算システム「Cells給与」

機能の詳細や利用イメージは

「サービス詳細はこちら」をクリック

GOOD

ここがおすすめ!

- 顧問先とはクラウド経由で共有でき、急な変更があってっも給与計算結果を手早く送れる

- 顧問先5社で契約すると2年目以降の保守料金が無料になる

- 社労士有資格者や実務経験豊富なスタッフを揃え、サポートも手厚い

MORE

ここが少し気になる…

- あくまでも社労士のための給与計算システムのため、企業での導入の場合機能の過不足が気になる場合がある

完全無料で使える給与計算システム

年末調整の作成や法改正にも自動対応「円簿給与」

給与計算ソフトのおすすめ比較一覧表

▼ この記事の読者は以下の記事も読んでいます

まとめ

会社の根本を支える従業員の給与の計算は、大変責任が重くミスの許されない業務です。給与計算の仕方も、各種手当を含めた基本給の計算から、所得税・住民税・社会保険料の控除の計算まで、複雑で初心者には難しい部分もあります。

しかし給与計算ソフトを導入すれば、細かな知識の不足が補え、初心者でも比較的容易に給与計算ができます。今では多くの会社が導入して、給与計算の効率化を図っています。

この記事に興味を持った方におすすめ